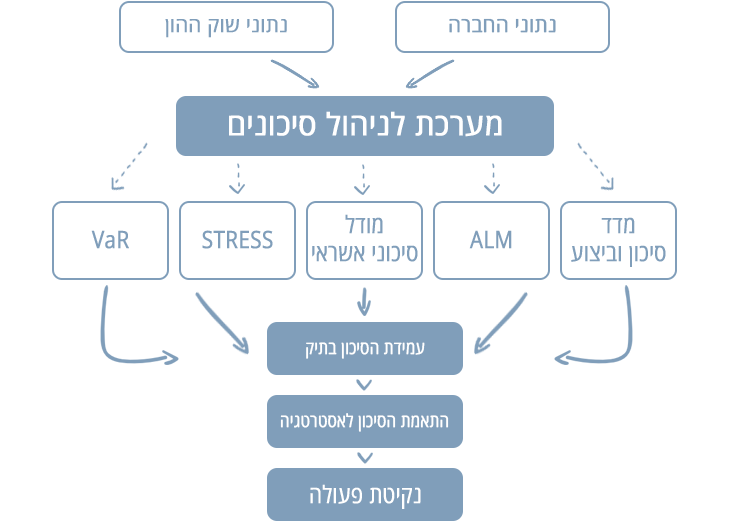

מערכת לניהול סיכונים הפועלת מעל ל- 14 שנה והיא נחשבת למתקדמת ובעלת מאגר המידע המקיף ביותר בשוק. המערכת פותחה ופועלת בשיתוף פרופ' צבי וינר וממשיכה להוביל בחידושים.

החל משנת 2012 המערכת שודרגה לבסיס נתונים SQL Server אשר מאפשר ביצוע חישובים והפקת דו"חות במהירות מירבית.

מערכת ניהול הסיכונים של החברה מותאמת לדרישות המפקח על הבנקים, הביטוח ורשויות נוספות בישראל.

המערכת, המשלבת נתוני שוק עם יותר מ- 1,000 גורמי סיכון בתוכה, כוללת גם מודל ALM ייחודי בישראל לניהול נכסים והתחייבויות.

על מנת להבטיח כי כל לקוח ולקוח שלנו יפיק את המירב מנתוני המערכת, לצד הדיווח השוטף מעניקה חברת עובד גובי ניהול סיכונים ליווי וייעוץ מקצועי אישי, המותאם לכל לקוח. הליווי והייעוץ האישי ניתנים על ידי צוות רואי חשבון וכלכלנים בעלי ניסיון רב, מהמובילים בתחומם.

יתרון המערכת לשלב נתוני שוק, נתוני הארגון וכלי ניתוח לשם חישוב חשיפת הארגון לסיכונים פיננסית תוך שימוש במצבי קיצון ומגוון שיטות חישוב דוגמת חישובי VaR.

STRESS

מבחני רגישות התיק לשינוי בגורמי הסיכון לפי הגדרת המשתמש במתכונת StressTest.

VaR

הערך הנתון בסיכון (VaR) על פי המודל הפרמטרי, המודל ההיסטורי ומונטה-קרלו כולל התייחסות לסיכון מרווח.

ALM

ערכי הסיכון על תיק הקבוצה/החברה כגון שווי הוגן, מח"מ, שת"פ, מח"מ כלכלי, בדיקות רגישות וכו'.

ניהול סיכוני ריבית בהתאם להנחיות בנק ישראל: הוראה 333.

מודל נזילות

המודל בוחן אפשרות של סגירת גירעון החברה בטווח קצר תוך הנזלת תיק נכסים וחישוב הפסד הצפוי בעקבות תהליך זה. המודל נבנה בהתאם להוראות חוזר המפקח על הבנקים בדבר ניהול סיכון נזילות.

מודל סיכוני אשראי (Migration Risk)

סיכון אשראי הינו סיכון להפסד כתוצאה מהאפשרות שהצד הנגדי לעסקה לא יעמוד בהתחייבויותיו. המודל מחשב את ההפסד הצפוי בגין שינויים בדירוגים של נכסי חוב במהלך תקופה נתונה.

מדדי סיכון וביצוע

למידע מורחב ותיאום מצגת אישית בנושא – לחצו כאן וצרו אתנו קשר.